Il y a un peu plus d’un mois je vous parlais du W2 en vous expliquant ce qui vous attendait courant janvier/février et nous y sommes ! Pour tous ceux qui ont travaillé en 2016 vous avez du recevoir votre (ou vos) W2. Et si c’est la première fois que vous reçevez ça vous devez certainement vous demander ce qu’est ce papier plein de chiffres et à quoi il va bien vous servir, et ça tombe bien que vous soyez la puisque je vous tout vous expliquer ! Bienvenue dans le monde merveilleux du tax return !

Je sais à quel point il est compliqué de s’y retrouver quand on doit faire ses taxes, c’est très dur de trouver des infos claires, on entend tout et n’importe quoi et les RH sont rarement d’une grande aide. J’étais dans cette situation l’an dernier, d’où mon envie de vous écrire cet article en espérant que vous puissiez y voir plus clair à la fin de celui-çi !

Etant donné que je suis sous visa J1 et que j’étais sous visa F1 une partie de 2016, cet article s’adresse principalement aux détenteurs de ce visa (ainsi que ceux qui ont un visa M ou Q puisqu’on est dans le même panier). Pour tous les autres c’est un peu différent car vous n’êtes pas exempt des mêmes taxes, mais lisez la suite ça vous concerne aussi !

Je vais éviter de faire un article de 3km donc je vais vous passer les explications de pourquoi vous devez faire votre return, retenez juste que vous devez le faire, point.

Vous avez plusieurs solutions:

★ le faire vous-même sur papier (sait-on jamais si vous avez 3 semaines à perdre et que vous avez pas peur de faire n’importe quoi)

★ le faire faire par un comptable (comptez plus de 200$)

★ le faire en ligne

Personnellement j’opte pour la troisième solution. Il y a plusieurs sites pour ça mais vous ne pouvez pas passer par n’importe lequel, notamment pour ceux qui sont sous J, F, M & Q.

L’an dernier j’étais passée par Turbotax. Vous en avez certainement entendu parler et pour cause: ils sont top ! Le site est vraiment bien fait et rend le process presque facile. Le site est super intuitif, vous avez un porte monnaie qui se remplit au fur et à mesure pour savoir combien vous allez toucher (oui j’aime bien les trucs futiles), le site retient vos infos années apres années (pratique quand vous bossez plusieurs années dans la même boite) et vos W2 sont importés via le FED ID de l’entreprise ce qui est un sacré gain de temps. Bref, je recommande Turbotax à 200% si ce n’est plus ! Seul point négatif: Turbotax vous fait remplir le formulaire 1040 et non le 1040NR (vous avez quand même pas cru que j’allais pas vous sortir des termes incompréhensibles?!). Et c’est la la grande différence: ceux sous visa J, F, M & Q doivent remplir le formulaire 1040NR, NR voulant dire Non Resident, ce que nous sommes ! Sur le coup ça ne fera rien si vous remplissez le 1040 et non le NR (je l’ai moi-même fait l’an dernier sans savoir que je faisais une bêtise) par contre ça peut vous retomber dessus quelques années après étant donné que remplir le mauvais formulaire équivaut à faire une fausse déclaration donc je vous conseille de remplir dès le départ comme il faut !

Donc pour faire bref si vous n’êtes pas sous visa J, F, M ou Q foncez sur Turbotax, c’est très intuitif et si vous suivez pas à pas vous devriez avoir tout terminé d’ici 20min. Si vous avez droit à un remboursement et que vous choisissez un virement vous serez payé sous 3 semaines, donc n’attendez plus !

Donc pour faire bref si vous n’êtes pas sous visa J, F, M ou Q foncez sur Turbotax, c’est très intuitif et si vous suivez pas à pas vous devriez avoir tout terminé d’ici 20min. Si vous avez droit à un remboursement et que vous choisissez un virement vous serez payé sous 3 semaines, donc n’attendez plus !

Pour les autres restez ici je vous explique tout en détail dans un instant !

Quelques infos utiles:

★ Différence Resident/Non Resident: Ca peut paraître compliqué, et en vrai ça l’est ! Sous visa J vous êtes considérés comme NR pendant 2 ans. Par contre passé ces deux ans vous serez considéré comme résident si vous restez plus de 183 jours aux USA et vous devrez payer certaines taxes dont le FICA (j’en parle après). Les 2 ans d’exemption sont sur 6 ans, donc si vous avez deux J1 vous ne repartez pas à 0 avec le deuxième, votre premier J1 sera pris en compte. Et la ou ça se corse c’est qu’un an est compté par année calendaire. Par exemple si vous êtes arrivé le 31 décembre 2016 ça comptera comme si vous aviez passé tout 2016 aux USA, donc à partir du 1er janvier 2018 vos deux ans d’exemption seront terminé si votre départ se fait après juin 2018 (vous suivez toujours?!). Bref, c’est un casse-tête sans fin, retenez juste que sous J1 vous êtes exempté pendant 2 ans et qu’il vaut mieux arriver un 1er janvier que les derniers mois de l’année (si vous pouvez bien entendu). Sous F1 vous êtes exempté de FICA pour toute la durée de votre OPT si votre salaire est en dessous de $50000/an.

★ FICA: Pour ceux qui ne le savent pas FICA veut dire Federal Insurance Contributions Act. En gros c’est une taxe, c’est 6.2 % pour Social Security et 1.45 % pour Medicare. Certaines personnes recoivent un remboursement du FICA en avril, d’autres non, ça dépend si cette taxe est déjà prélevée de votre salaire ou pas. Ce qui veut dire que vous pouvez soit toucher plus tout au long de l’année et rien récupérer au moment du tax return, soit gagner moins chaque mois et récupérer l’intégralité au moment du tax return.

Faire son tax return sous visa J, F, M & Q

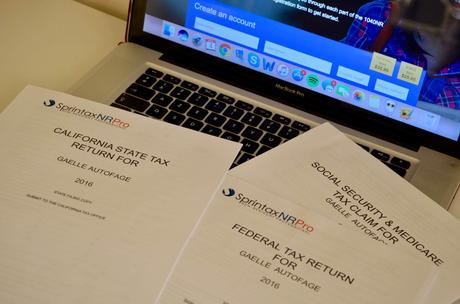

Après quelques recherches j’ai découvert que Turbotax s’était associé à Sprintax qui est un site specialisé pour les International Students and Scholars. C’est donc le site parfait pour tous ceux qui sont/ont été aux USA en F, J, M et Q. C’est le site que j’ai utilisé et dont je vais vous parler.

Après quelques recherches j’ai découvert que Turbotax s’était associé à Sprintax qui est un site specialisé pour les International Students and Scholars. C’est donc le site parfait pour tous ceux qui sont/ont été aux USA en F, J, M et Q. C’est le site que j’ai utilisé et dont je vais vous parler.

Etant donné que j’ai tout rempli cette semaine et que je n’ai pas encore envoyé mes documents à l’IRS & co je ne peux pas vraiment vous faire de retour mais de ce que j’ai vu jusqu’à présent le site est plutôt bien fait bien que plus “conventionel” que Turbotax et un peu moins design. Leur service client est top, quand j’avais crée mon compte fin 2016 ils m’avaient appelé sous 24h pour me demander si j’avais besoin d’aide. C’était en décembre donc bien plus calme que maintenant, je ne vous assure pas que pendant la période de rush ils prennent le temps d’appeler tout le monde mais vous pouvez toujours les contacter via leur chat, je ne saurai jamais si Jessica est le vrai prénom de la personne à qui j’ai parlé mais en tout cas ils sont très réactifs si vous avez besoin de quoi que ce soit.

Comment ça marche ?

Le tax return étape par étape

Avant de commencer à remplir votre tax return soyez surs d’avoir les documents suivant sous le coude:

★ Votre passeport

★ Votre I94 (disponible ici)

★ Votre ou vos W2 + tout autre document reçu de votre entreprise

★ Votre I20 ou DS2019 suivant votre visa

★ Votre SSN

Première étape: créez votre compte puis choisissez l’année pour laquelle vous demandez votre tax return.

Step 1 – Residency

★ Residency Status: Techniquement si vous êtes sous visa J ou F vous devez répondre non aux premières questions. Pour la partie Visiting the US vous aurez besoin de votre I94 pour avoir vos dates exactes d’entrées et de sorties. Rentrez vos dates dans l’ordre croissant, de la première fois que vous êtes arrivé aux USA jusqu’à maintenant.

★ Visa details: les détails de votre visa actuel (à l’aide de votre visa dans votre passeport).

Step 2 – Getting to know you

★ About you: vous, tout simplement. Occupation Type est le type de visa (visa J1 Intern, Trainee, Prof, Chercheur…) que vous avez.

★ Your address: vous devez remplir vos deux adresses (USA et pays d’origine) et choisir la où vous voulez recevoir votre return et celle qui apparaitra sur vos documents pour l’IRS.

★ Marital Status: concerne les J2 et F2 (si je ne me trompe pas) ou ceux et celles qui se sont mariés en 2016 alors qu’ils étaient toujours sous visa.

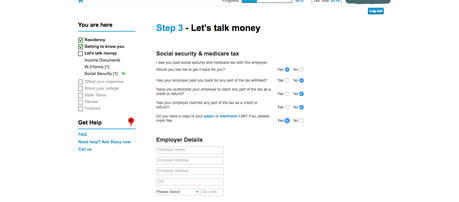

Step 3 – Let’s talk about money

★ Income Documents: sélectionnez le nombre de W2 que vous avez reçu.

★ W-2 Forms: le meilleur moment, celui que vous allez adorer si vous avez plusieurs W2: remplissez chaque W2 un à un en faisant bien attention de remplir toutes les cases (vous avez certainement du SDI en ligne 14 ne l’oubliez pas!). N’oubliez pas non plus de sélectionner le type d’employeur juste au dessus du W2.

★ Social Security & Medicare tax: le fameux FICA ! Je le paye chaque mois donc je tombe sur cette page, si vous n’en payez pas (lignes 4 et 6 du W2) je ne pense pas que vous ayez cette page. Techniquement vous allez cocher oui à la première et la dernière question, c’est comme ça que vous obtiendrez votre remboursement.

Vous aurez W-2 Forms et Social Security pour chaque W2, donc une seule fois si vous n’avez eu qu’un employeur au cours de l’année 2016, 2 pour 2 (voir 3 pour moi car le Staples Center et le Microsoft Theater ont deux FED ID bien que ce soit la même boite), 15 si vous avez eu 15 contrats (coucou Guillaume!). C’est clairement la partie la plus longue de votre tax return. Si vous avez plusieurs W2 vous devez cliquer sur Next et remplir la page Social Security pour avoir accès au prochain W2. Ne cliquez pas sur le numéro du W2 ça vous ramènera au début. Vous devez remplir les deux pages pour chaque. Patience est le maitre mot !

★ Other income: ici vous n’avez pas le choix vous devez répondre non, si vous êtes sous J1 ou F1 et que vous répondez oui c’est que vous avez eu des entrées d’argent autres que via votre employeur, ce qui est strictement interdit (hors cas spéciaux).

★ Additional tax filing information: chaque personne répond suivant son profil, si vous avez déjà rempli une demande de tax return dans le passé, quel type de return c’était, si vous avez eu des overpayment … Si c’est votre première fois vous répondrez certainement non à tout.

★ Tax treaty: apparemment il y a un traité France-USA donc il faut cocher oui.

★ Tax treaty verification: oui, vous voulez récupérer le maximum, bien évidemment que oui !

.

Step 4 – Offset your expenses

★ Moving expenses: si vous avez du changer d’état pour votre travail et que vous avez eu des frais (non, quitter Westwood pour Downtown LA ne compte pas).

★ Other expenses: si vous avez fait des donations dans un centre type Goodwill & co vous avez certainement eu un papier pour vos taxes et c’est maintenant qu’il faut rentrer le montant. Si vous n’avez rien fait de tout ça laissez tout vide.

.

Step 5 – About your college/program

★ College details: à remplir en suivant votre DS-2019 ou votre I-20. Pour les J1 le nom de votre advisor est celui en line 7 du DS.

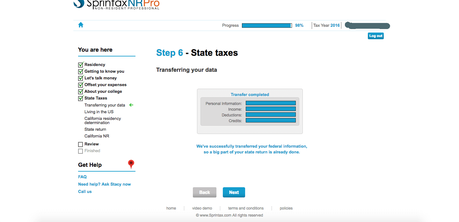

Step 6 – State taxes

★ Transferring your data: (c’est bientôt fini, promis!)

★ Living in the US: détaillez le type de logement que vous avez eu pendant l’année et de quand à quand (locataire, propriétaire, logement fourni par l’entreprise, hôtel…). Si vous avez vécu dans plusieurs états vous devrez alors payer les taxes des états correspondants.

★ California Residency Determination: sauf si vous vous êtes marié, que vous avez une green card qui vous attend ou autre, vous ne comptez pas faire de la Californie votre domicile principal puisque vous êtes sous visa non-immigrant.

★ State return: l’état duquel vous allez percevoir un return ou auquel vous devrez de l’argent (tout dépend si vous avez payé trop ou pas assez pendant l’année).

★ California NR: vos dates d’entrées en Californie (et non aux USA)

.

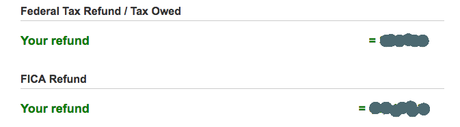

Review

★ Summary: les montants que vous allez recevoir et/ou payer. Ca n’inclut pas le state tax.

★ Federal tax: le montant que vous allez percevoir (ou payer) de l’IRS (indentique à celui sur la page précédente). Vous pouvez soit choisir de recevoir l’argent via virement sur votre compte américain (le plus rapide) ou bien par chèque, ou encore le reporter sur l’année prochaine.

★ State tax: choisissez comment vous voulez recevoir votre paiement ou comment vous souhaitez payer. A ce moment la vous ne savez toujours pas si vous payez ou non, vous le saurez une fois vos documents téléchargés.

.

Finished

★ Review: le montant que vous allez devoir payer à Sprintax (ce n’est bien entendu pas gratuit, ça serait trop beau). Si vous êtes sous J1 vous devrez payer $95.85 parce que vous remplissez le NRPro. Si vous êtes sous F1 vous ne remplissez pas le Pro, vous devriez donc payer un peu moins cher. Dans tous les cas ça reste bien moins cher que le faire faire dans un cabinet HR Block. Et pour ceux qui vont me demander, non je n’ai pas d’access code désolé, mais si vous êtes à UCLA demandez, sait-on jamais !

★ Payment

Voila votre tax return est officiellement (presque) terminé !

Il ne vous reste plus qu’à télécharger les documents (Federal tax et state tax, plus FICA pour certains), les signer et les envoyer au bon service. Je ne peux pas vous en dire plus puisque j’en suis actuellement à cette étape, mes papiers sont signés, mes enveloppes sont prêtes, il n’y a plus qu’à faire partir tout ça ! Apparemment les paiements se font sous 6 semaines. Pour FICA suivez bien les instructions sur le documents puisque vous devez demander à votre employeur de vous rembourser, c’est seulement si l’enployeur ne vous rembourse pas que vous pourrez envoyer votre demande à l’IRS.

Au final ce n’est pas si compliqué quand on est sous ce type de visa et qu’on a une situation des plus basiques (célibataire sans enfant), il faut juste prendre le temps de le faire. Rares sont les fois où vous aurez à payer quelque chose pour Federal donc techniquement le tax return est synonyme de rentrée d’argent, ce qui ne fait jamais de mal !